BEZPIECZEŃSTWO

Dywersyfikacja a stopy zwrotu

Rozłożenie kapitału na wiele aktywów uważa się za jeden z najlepszych sposobów zarządzania ryzykiem inwestycyjnym. Im bardziej zdywersyfikowany jest portfel inwestora, tym mniej odczuwa on wpływ wydarzeń rynkowych na poszczególne części swojego portfela.

Dlaczego dywersyfikacja ma znaczenie

Wszystkie inwestycje wiążą się z ryzykiem utraty zainwestowanych środków. Inwestując w wiele różnych aktywów, inwestorzy mogą zmniejszyć swoją ekspozycję na niepowodzenie poszczególnych inwestycji: każda inwestycja będzie stanowić tylko niewielką część ich portfela, a straty w jednym obszarze mogą zostać kompensowane zyskami osiąganymi w innym — zwłaszcza jeśli poszczególne aktywa są mniej skorelowane. Jakkolwiek nigdy nie można całkowicie wyeliminować ryzyka inwestycyjnego, dywersyfikację powszechnie uważa się za kluczowe narzędzie służące zmniejszaniu ryzyka inwestycyjnego i uzyskiwania stałych stóp zwrotu.Dywersyfikacja na Mintos

Nie ma jednego sprawdzonego sposobu na zbudowanie zdywersyfikowanego portfela. Można jednak zastosować pewne wspólne zasady wynikające z teorii inwestowania.

Co to oznacza?

Posiadanie wystarczająco dużej liczby aktywów

Inwestowanie w Noty zabezpieczone różnymi pożyczkami może zmniejszyć ekspozycję na niewypłacalność pożyczkobiorców. Może to również zmniejszyć zmienność portfela i prowadzić do osiągania bardziej stabilnych stóp zwrotu. Posiadanie większej liczby Not oznacza, że każda z nich stanowi mniejszą część portfela i będzie miała mniejszy wpływ na jego wyniki.

Co to oznacza?

Portfel obejmuje 100 lub więcej różnych części ułamkowych pożyczek.

Wystarczający rozkład inwestycji w poszczególnych firmach pożyczkowych

Inwestowanie w Noty od różnych firm pożyczkowych może zmniejszyć ekspozycję na ryzyko kredytowe w stosunku do każdej firmy pożyczkowej.

Co to oznacza?

Pożyczki bazowe dla 5 dowolnych firm pożyczkowych stanowią łącznie nie więcej niż 50% portfela.

Unikanie koncentracji dotyczącej jednej firmy

Koncentracja inwestycji w Noty jednej firmy pożyczkowej może zwiększyć ekspozycję na ryzyko kredytowe tej firmy.

Co to oznacza?

Pożyczki bazowe dotyczące jednej firmy pożyczkowej nie powinny stanowić więcej niż 20% portfela.

Wystarczający rozkład inwestycji w poszczególnych krajach

Dywersyfikacja geograficzna może zmniejszyć ekspozycję na nieoczekiwane wydarzenia geopolityczne lub gospodarcze.

Co to oznacza?

Pożyczki bazowe pochodzące z dowolnych 3 krajów łącznie powinny stanowić nie więcej niż 50% portfela.

Unikanie koncentracji dotyczącej jednego kraju

Koncentracja inwestycji z jednego kraju może zwiększyć Twoją ekspozycję na nieoczekiwane wydarzenia geopolityczne lub gospodarcze.

Co to oznacza?

Pożyczki bazowe z dowolnego kraju nie powinny stanowić więcej niż 33% portfela.

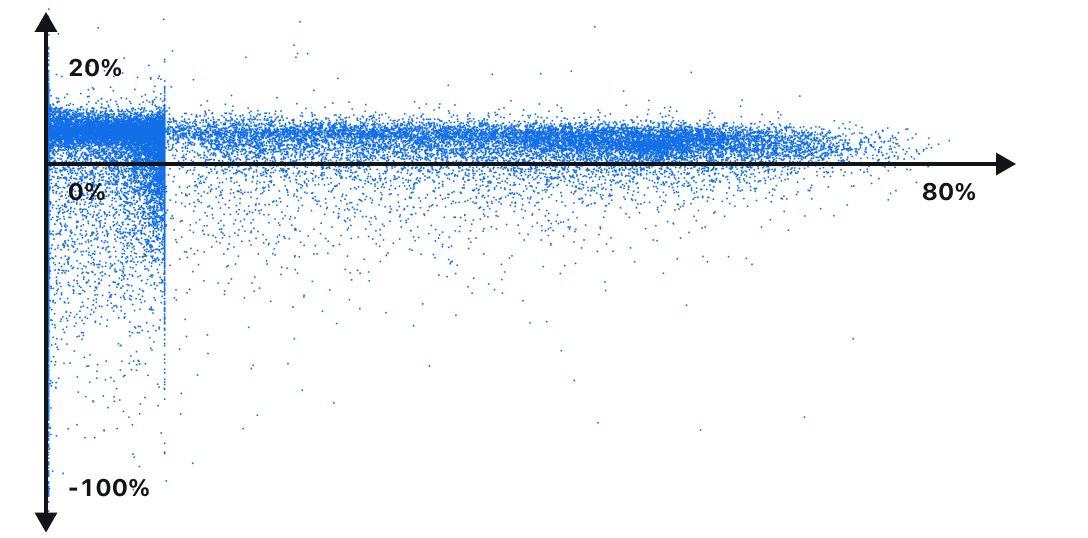

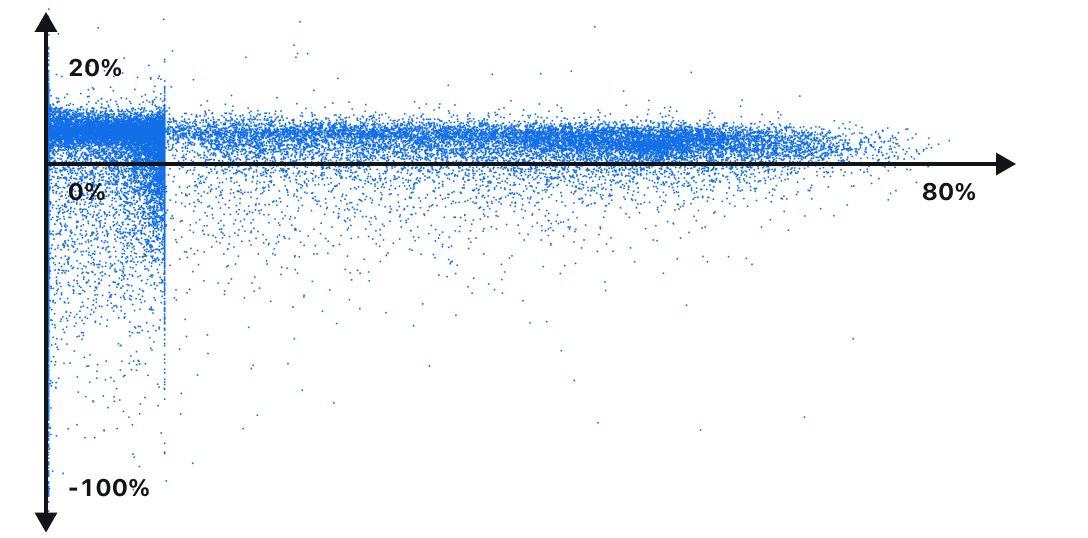

Dywersyfikacja a stopa zwrotu z inwestycji

Dywersyfikacja polega na zrozumieniu, że niektóre aktywa będą osiągać lepsze wyniki niż inne, ale inwestorzy nie wiedzą z góry, które z nich. Stopa zwrotu ze zdywersyfikowanego portfela zawsze będzie niższa niż w przypadku inwestycji osiągającej najlepsze wyniki. I odwrotnie, zawsze będzie też wyższa niż inwestycja osiągająca najniższe wyniki. Oznacza to, że inwestorzy mający bardziej zdywersyfikowane inwestycje będą średnio mieli stabilniejsze stopy zwrotów i mniej ujemnych wartości skrajnych.¹

Roczny zwrot netto

Dywersyfikacja

Dowiedz się więcej o bezpieczeństwie na Mintos

Zarządzanie ryzykiem inwestycyjnym

Ryzyka, na jakie narażasz się na Mintos i co możesz z nimi zrobić

Mintos Risk Score

Co to jest Mintos Risk Score i jak może Ci pomóc w podejmowaniu decyzji inwestycyjnych?

Mennice i Twoje dane

Jak Mintos obsługuje i chroni Twoje dane oraz zapewnia Ci nad nimi kontrolę?

Chroń swoje konto

Jak możesz pomóc chronić swoje konto przed nieautoryzowanym dostępem